【事项名称】

多缴税款及退付利息办理

【事项描述】

纳税人超过应纳税额缴纳的税款,税务机关发现后应依职权退还。

纳税人自结算缴纳税款之日起3年内发现的,可以向税务机关要求退还多缴的税款并加算银行同期存款利息,税务机关及时查实后,依照法律法规的规定办理退还手续。

基金(费)退(抵)业务比照办理。

【设定依据】

《税款缴库退库工作规程》(国家税务总局令第31号)

《国家税务总局关于公开行政审批事项等相关工作的公告》(2014年第10号)

【申请条件】

无

【办理材料】

1、多缴、误收税(费)款资料:

(1)《退抵税(费)申请审批表》一式3份;

(2)纳税人、扣缴义务人原完税(缴款)凭证及复印件。

(3)由于特殊情况不能退至纳税人、扣缴义务人原缴款账户的,纳税人、扣缴义务人在申请退税时应书面说明理由,应提交相关证明资料,并指定接受退税的其他账户及接受退税单位(人)名称。

2、汇算、结算清缴应退税(费)款资料:

(1)《退抵税(费)申请审批表》一式3份;

(2)预缴税款的完税凭证复印件;

(3)应缴税款,实缴税款确认资料;

(4)由于特殊情况不能退至纳税人、扣缴义务人原缴款账户的,纳税人、扣缴义务人在申请退税时应书面说明理由,应提交相关证明资料,并指定接受退税的其他账户及接受退税单位(人)名称。

3、政策性减免退税(费)资料

(1)《退抵税(费)申请审批表》一式3份;

(2)享受税收优惠政策企业资格认定资料;

(3)《税务事项通知书》(减免税);

(4)缴税(费)款所属时期的纳税申报表和缴纳税款完税凭证复印件;

(5)由于特殊情况不能退至纳税人、扣缴义务人原缴款账户的,纳税人、扣缴义务人在申请退税时应书面说明理由,应提交相关证明资料,并指定接受退税的其他账户及接受退税单位(人)名称。

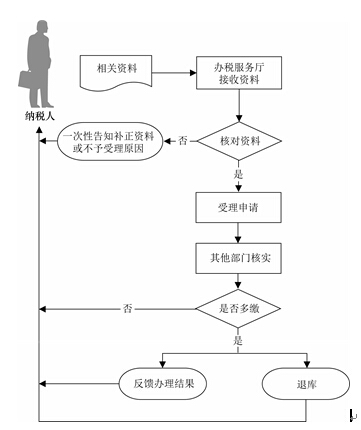

【办理流程】

【基本规范】

1、抵税(费)基本规范

(1)税务机关发现纳税人超过应纳税额缴纳的税(费)款,可以抵缴税(费)的,应当立即办理税(费)抵缴手续。纳税人发现多缴税(费)款,既有应退税款又有欠缴税款的,可以将纳税人的应退税款和利息先抵扣欠缴的税款,税务机关应查实并办理抵缴手续。

(2)办税服务厅接收资料,核对纳税人报送资料是否齐全、是否符合法定形式、填写内容是否完整,符合的出具受理通知书,提示纳税人税务机关将主动告知办理结果,并将相关资料传递给税源管理部门;不符合的当场一次性告知纳税人应补正资料或不予受理原因。

(3)税源管理部门调查核实,签署意见后提交审核批准。

(4)确属多征税款的,办理税(费)抵缴手续,办税服务厅在受理后30日内将签署意见的退(抵)税申请审批表》交纳税人。

(5)如核实未发现多征税款的,办税服务厅在受理后10日内告知纳税人原因。

2、退税(费)基本规范

(1)税务机关发现纳税人多缴税(费)款的,应当立即核实应退税(费)额、账户等相关情况,通知纳税人或扣缴义务人提交退税申请。自接到纳税人或扣缴义务人退税申请之日起10日内办理退库手续。纳税人发现多缴税(费)款要求退还的,地税机关应当自接到纳税人或扣缴义务人退税申请之日起30日内查实并办理退库手续,纳税人的应退税款和利息先抵扣欠缴的税款有余额的,由退库办理部门办理应退余额的退库手续。

(2)办税服务厅接收资料,核对纳税人报送资料是否齐全、是否符合法定形式、填写内容是否完整,符合的出具受理通知书,提示纳税人税务机关将主动告知办理结果;不符合的当场一次性告知纳税人应补正资料或不予受理原因。

(3)县级税务机关业务主管部门或具有相应职能的主管税务机关负责退税(费)审批(认定)工作;县级税务机关收入规划核算部门复核退税原因、退税依据、原完税情况、预算科目、预算级次、征收品目、退税金额、退税收款账户、退税类型等退库凭证项目内容,以及相关签字、章戳是否齐备,电子信息与纸质信息是否一致。复核无误的,正确适用预算科目、预算级次,开具税款退库凭证。退税申请相关资料不齐全、相关项目内容不准确的,不得开具退库凭证办理退库,退回退税审批(认定)部门。

税收征管系统中可以查询到纳税申报表、税款缴库等电子信息的,可以不再通过书面资料复核。

(4)确属多征税款的,收入核算部门向国库传递《税收收入退还书》,办理退库手续,办税服务厅在受理后30日内将签署意见的退(抵)税申请审批表》交纳税人。

(5)如核实未发现多征税款的,办税服务厅在受理后10日内告知纳税人原因。

(6)根据国家税务总局《税款缴库退库规程》和《安徽省地方税务系统税款缴库退库实施办法》,增加主管税务机关终审退税(费)流程,即纳税人申请、办税服务厅接收资料、税源管理部门审核、主管分局终审,收入规划核算部门办理税(费)款退库手续。

【办理地点、办理时间、联系电话】

365bet娱乐场在线各办税服务厅办理地点、办理时间、联系电话